Administratie voor deels vrijgestelde omzet

Als jouw bedrijf omzet heeft die gedeeltelijk is vrijgesteld van btw, dan heeft dit gevolgen voor je boekhouding. In dit artikel leggen we uit wat de juiste instellingen zijn voor je bedrijf en hoe je je boekhouding doet.

Ben je gedeeltelijk vrijgesteld van btw dan:

- Maak je facturen zonder btw of opbrengst boekingen met 0 btw voor de goederen of diensten waarvoor je bent vrijgesteld van btw.

- Vraag je geen btw terug van kosten die je maakt voor deze van btw vrijgestelde opbrengsten.

- Maak je facturen met btw of opbrengst boekingen met btw voor je belaste goederen of diensten.

- Krijg je de btw terug van kosten die je maakt voor deze belaste opbrengsten.

Koop je goederen of diensten die zowel voor je vrijgestelde als je belaste omzet zijn, dan is de btw maar gedeeltelijk aftrekbaar. Je maakt alle boekingen met btw en maakt aan het eind van de btw-periode een correctie voor de btw die je niet mag terugvragen. Voor Bedrijfsmiddelen die je hebt gekocht doe je dit ook én heb je te maken met een herzieningsperiode.

Instellingen bij Bedrijfsgegevens

.Bij | Bedrijfsgegevens geef je aan dat jouw bedrijf gedeeltelijk is vrijgesteld van btw. Dit doe je als volgt:

- Klik rechtsboven op en dan op Bedrijfsgegevens.

- Scroll naar Administratie instellingen.

- Selecteer bij Mijn bedrijf is btw-plichtig of (gedeeltelijk) vrijgesteld nu Een deel van mijn goederen of diensten zijn vrijgesteld van btw.

- Klik op .

Is het grootste deel van jouw omzet belast met btw, laat de instelling dan staan op Ik ben btw-plichtig. Een nieuwe factuur wordt dan automatisch aangemaakt met btw en de Boekhoudbot verwerkt de standaardregels direct met btw in je boekhouding. Er worden dan geen conceptboekingen aangemaakt. Alleen wanneer je een factuur moet maken zonder btw, pas je de instelling (tijdelijk) aan naar Een deel van mijn goederen of diensten zijn vrijgesteld van btw.

Is het grootste deel van jouw omzet juist vrijgesteld van btw, zet de instelling dan op Ik ben vrijgesteld van btw. Een nieuwe factuur wordt dan automatisch aangemaakt zonder btw en de Boekhoudbot verwerkt de standaardregels direct zonder btw in je boekhouding. Er worden dan geen conceptboekingen aangemaakt. Alleen wanneer je een factuur moet maken met btw, pas je de instelling (tijdelijk) aan naar Ik ben btw-plichtig.

Instellingen bij Categorieën

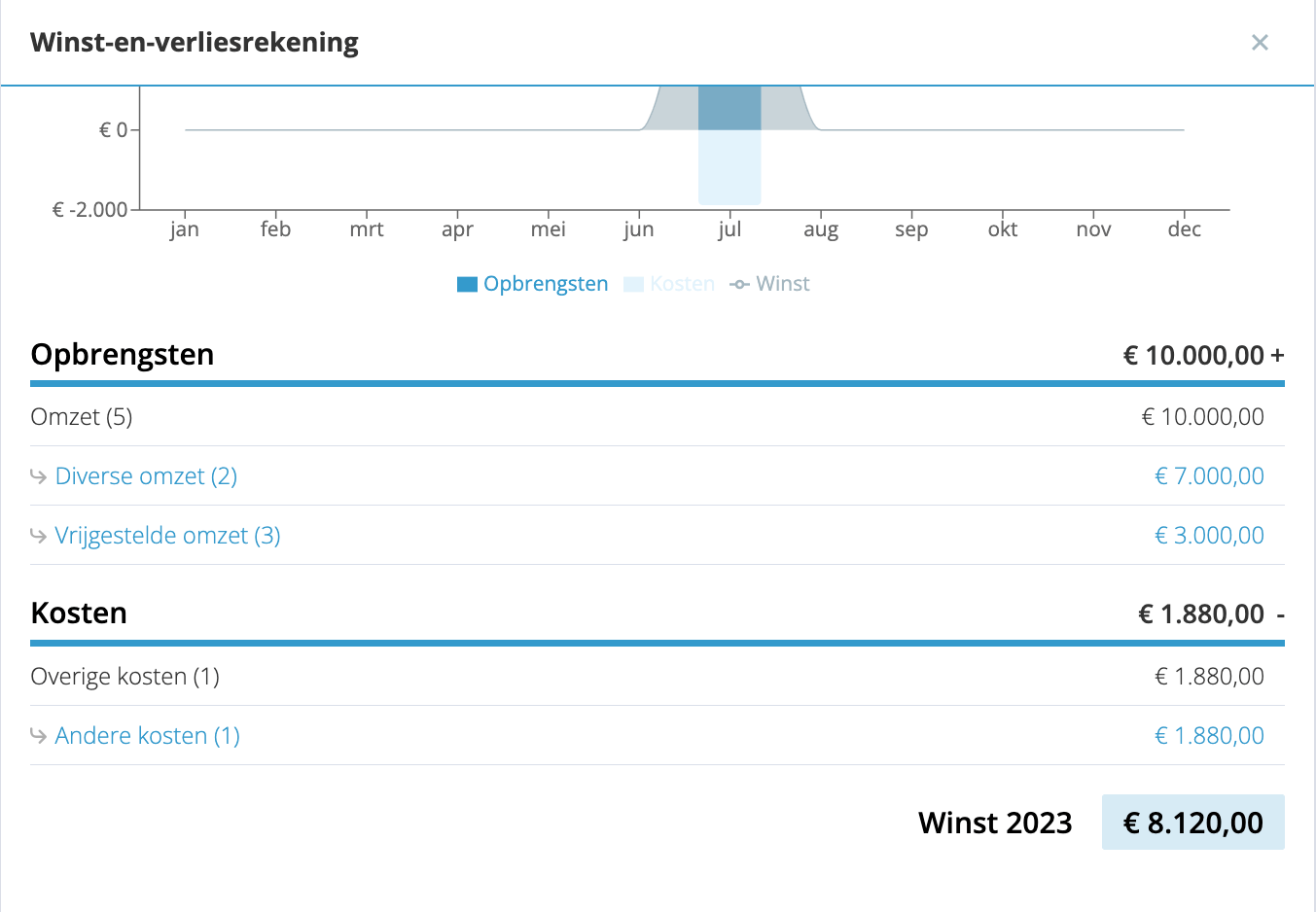

.Maak bij Categorieën een aparte omzet categorie aan voor vrijgestelde omzet. Zo zie je in de winst-en-verliesrekening precies hoeveel van je opbrengsten belast zijn en hoeveel onbelast.

Categorie toevoegen:

- Klik rechtsboven op en dan op Categorieën.

- Vink Opbrengsten aan.

- Klik op de categorie Omzet.

- Klik op .

- Geef een naam op voor de nieuwe categorie: Vrijgestelde omzet.

- Klik op .

Facturen zonder en met btw

.Heb je bij | Bedrijfsgegevens aangegeven dat een deel van jouw goederen of diensten zijn vrijgesteld van btw, dan worden de facturen die je aanmaakt voor jouw klanten standaard zonder btw aangemaakt. Wil je een factuur met btw maken, dan doe je dit als volgt:

- Ga naar Facturen en offertes links in het hoofdmenu.

- Klik op Facturen.

- Klik op .

- Het Nieuwe factuur paneel opent zich.

- In het blok Factuurregels zie je nu geen kolom voor Bedrag excl. btw en Btw.

- Klik rechtsboven op en dan op .

- In het blok Factuurregels zijn de kolommen voor Bedrag excl. btw en Btw nu toegevoegd.

Maken factuur of opbrengsten boeking

.Geef bij het maken van een factuur of opbrengsten boeking aan of het om belaste of onbelaste omzet gaat. Zo kun je aan het eind van de btw-periode snel zien welke correctieboeking je voor de btw moet gaan maken:

Factuur

Geef bij de factuurregel op:

- Kies voor belaste omzet de categorie Diverse omzet of een zelf aangemaakte categorie.

- Kies voor onbelaste omzet de categorie Vrijgestelde omzet.

Opbrengsten boeking

Geef bij de categorie op:

- Kies voor belaste omzet de categorie Diverse omzet of een zelf aangemaakte categorie.

- Kies voor onbelaste omzet de categorie Vrijgestelde omzet.

Boekhoudbot

.Op basis van de standaardregels en eigen regels in Jortt boekt de Boekhoudbot je boekingen automatisch. Zo worden betalingen altijd op dezelfde manier geboekt en wordt de btw die je terug kunt vragen van de Belastingdienst direct in je btw-aangifte gezet.

Standaardregels

Heb jij aangegeven dat een deel van jouw goederen of diensten zijn vrijgesteld van btw, dan weet de Boekhoudbot niet of de btw die via de standaardregels wordt geboekt door jou mag worden teruggevraagd. De boekingen op basis van de standaardregels worden daarom met btw geboekt en als conceptboeking aangemaakt. Je moet zelf controleren of de btw op deze boekingen mag worden teruggevraagd en past eventueel de boekingen aan.

Zijn de boekingen goed dan ga je ze accorderen:

- Ga naar Nog te doen links in het hoofdmenu.

- Klik bij Boekingen de Accordeer of bewerk de concept boekingen.

- Selecteer de boekingen die je wil accorderen.

- Klik op .

Conceptboekingen worden niet meegenomen in je boekhouding. Je vindt deze boekingen dus niet in je balans, winst-en-verliesrekening en btw-aangifte terug.

Eigen regels

Maak je eigen regels aan en wil je dat de btw voor deze betalingen wordt teruggevraagd, voeg dan bij Wijzig actie - Voeg parameter toe de optie Bereken btw met toe en kies het juiste btw-tarief. Geef je dit niet op, dan wordt de regel automatisch zonder btw geboekt.

Maak ook eigen regels voor de standaardregels van Jortt. De eigen regels gaan voor de standaardregels en zo kun je precies aangeven welke boekingen met btw geboekt moeten worden en welke zonder.

Btw op bedrijfsmiddelen

.Koop je een bedrijfsmiddel en gebruik je deze voor zowel belaste als vrijgestelde omzet? Voor de periode waarin je het bedrijfsmiddel hebt gekocht bereken je de verhouding tussen je belaste en vrijgestelde omzet. Vervolgens maak je op basis van deze percentages een herberekening voor de btw die je terugvraagt van de Belastingdienst. Een bedrijfsmiddel staat op je balans en je schrijft hier maandelijks op af. De Belastingdienst noemt deze bedrijfsmiddelen ook wel investeringsgoederen.

Naast de herberekening in de periode van aanschaf geldt voor bedrijfsmiddelen een aanvullende regel, de herzieningstermijn. Een bedrijfsmiddel gaat meerdere jaren mee en je schrijft hier, in de regel, 5 jaar over af. Om die reden moet je in de 4 jaar na het jaar waarin het bedrijfsmiddel in gebruik is genomen, bepalen of je de afgetrokken btw moet herzien.

Per jaar vergelijk je het werkelijke percentage van belaste omzet met het percentage wat je aan btw hebt teruggevraagd. Is het verschil hiertussen 10% of meer, dan maak je hier een correctieboeking voor. Hier vind je een rekenvoorbeeld van de Belastingdienst.

Correctie terug te vragen btw

.Omdat jouw opbrengsten gedeeltelijk zijn vrijgesteld van btw, mag je niet alle btw terugvragen van de kosten die je hebt gemaakt.

Je gaat berekenen hoeveel procent van je omzet is belast met btw en hoeveel procent van je omzet is vrijgesteld. Op basis hiervan bereken je hoe groot je btw correctie is.

- Ga naar Rapporten links in het hoofdmenu.

- Klik op Winst-en-verliesrekening.

- Selecteer de gewenste periode.

- In ons voorbeeld is de totale omzet in het 1e kwartaal €10.000,-. Hiervan is €7.000,- belast met btw en €3.000,- vrijgestelde omzet.

- Je berekent eerst welk percentage van je omzet vrijgesteld is: €3.000 /€ 10.000 = 0,3 X 100 = 30%. Dit betekent automatisch dat 70% van je omzet belast is.

- Klik nu op Btw-aangifte links in het menu en klik op de aangifte over het eerste kwartaal. Bij categorie 5b zie je hoeveel btw je gaat terugvragen via je aangifte.

- Omdat 70% van je omzet is belast, mag je maar 70% van de btw terugvragen die bij categorie 5b staat. Je maakt een correctie voor het percentage van de vrijgestelde omzet, in ons voorbeeld 30%.

- Stel dat de voorbelasting totaal €500,- is. Hiervan mag 30% niet worden teruggevraagd. Je maakt een correctie voor 30% van €500,- is 500 / 100 x 30 = €150,-.

Voor de correctie maak je twee boekingen die je daarna aan elkaar koppelt. Je geeft in boeking 1 aan dat je minder btw mag aftrekken. Door de verschuiving in btw worden je kosten echter hoger en daarvoor maken we boeking 2.

Boeking van de btw die minder afgetrokken mag worden

Gebruik hiervoor een negatieve kostenboeking:

- Ga naar Boekingen links in het hoofdmenu.

- Klik op . Er wordt een paneel geopend voor een nieuwe boeking.

- Kies als boeking soort Kosten en als categorie Andere kosten.

- Voer als Omschrijving in Correctie btw voor gedeeltelijk vrijgesteld.

- Zet bij Totaalbedrag het bedrag dat je aan btw wil corrigeren en zet er een min voor (maak het bedrag negatief), in dit geval -150,- en zet bij btw hetzelfde bedrag, dus weer -150,-.

- Voer Datum in.

- Klik op .

Zet de datum op de laatste maand van het kwartaal waarover je de correctie maakt.

Boeking voor de verandering in kosten:

- Ga naar Boekingen links in het hoofdmenu.

- Klik op . Er wordt een paneel geopend voor een nieuwe boeking.

- Kies als boeking soort Kosten en als categorie Andere kosten.

- Voer als Omschrijving in Correctie kosten voor gedeeltelijk vrijgesteld.

- Zet bij Totaalbedrag het bedrag dat je aan btw wil corrigeren (nu positief), in dit geval 150,- en zet bij btw 0.

- Voer Datum in.

- Klik op .

Zet de datum op de laatste maand van het kwartaal waarover je de correctie maakt.

Koppel de twee boekingen nu aan elkaar:

- Klik in de boeking die je zojuist hebt aangemaakt bij Mogelijke koppelingen op .

- Kies de bij Stap 1 aangemaakte boeking.