Aangifte dividendbelasting invullen

Dividend uitkeren aan jezelf

Dividend uitkeren DGA uit eigen BV

Keer je dividend uit vanuit de holding naar jezelf, dan moet je hiervoor een aangifte dividendbelasting indienen bij de Belastingdienst. In dit artikel leggen we je stap voor stap uit hoe je dit moet doen. In onderstaand voorbeeld gaan we er vanuit dat in 2025 is besloten om € 10.000 dividend uit te keren over 2024. Onderaan in het artikel leggen we uit dat jij als privé persoon ook nog belasting moet betalen over de uitkering. Lees dus het hele artikel.

Keer je in 2025 dividend uit over 2024? Je kiest dan voor het formulier van 2025. Het jaar waarin het dividend beschikbaar wordt gesteld bepaalt welk formulier je gebruikt.

Digitale aangifte dividendbelasting

De aangifte dividendbelasting moet per 1 juli 2024 digitaal via de site van de Belastingdienst. Je hebt hiervoor e-Herkenning nodig. Hier zijn de stappen om de aangifte te doen:

- Log in op de website van de Belastingdienst via het portaal voor Ondernemers.

- Na het inloggen kom je op de homepagina waar je Dividendbelasting kunt selecteren.

- Volg de instructies van de Belastingdienst om de aangifte dividendbelasting stap voor stap in te vullen. Door deze stappen te volgen, kun je zorgen voor een correcte aangifte dividendbelasting via de Belastingdienst.

Informatie van de Belastingdienst over het formulier

Wat kunt u met dit formulier?

U hebt dividend aan uw aandeelhouder(s) ter beschikking gesteld. Met dit formulier doet u aangifte en/of opgaaf voor de dividendbelasting.

Aangifte

U doet aangifte als uw vennootschap dividendbelasting inhoudt op het moment dat u dividend ter beschikking stelt. Het gaat dan om de opbrengst van aandelen, winstbewijzen en hybride geldleningen. Gebruik 1 aangifteformulier voor alle aandeelhouders.

Aangifte doen en betalen

U moet de aangifte doen binnen 1 maand na de dag waarop het dividend ter beschikking is gesteld. Doet u uw aangifte niet of niet op tijd? Dan kunt u een boete krijgen. Betaalt u niet of niet op tijd? Dan kan er een naheffingsaanslag volgen. Ook daarvoor kunt u een boete krijgen.

Bent u het niet eens met de aangifte?

Bent u het niet eens met het bedrag van de aangifte? Kijk op belastingdienst.nl/bezwaar wat u dan kunt doen.

Opgaaf

.U doet opgaaf dividendbelasting als u een inhoudingsvrijstelling toepast op een dividenduitkering aan een buitenlandse opbrengstgerechtigde in een deelnemingssituatie.

U moet de opgaaf doen binnen 1 maand na de dag waarop het dividend ter beschikking is gesteld. U doet alleen opgaaf van het vrijgestelde deel. Voor het deel waarover dividendbelasting is verschuldigd, doet u aangifte.

Hulp nodig?

- Klik op het vraagteken voor een korte toelichting bij de vraag.

- Kijk op dividendbelasting voor algemene informatie over de dividendbelasting.

- Klik op een vraagteken voor informatie over hoe u dit formulier gebruikt.

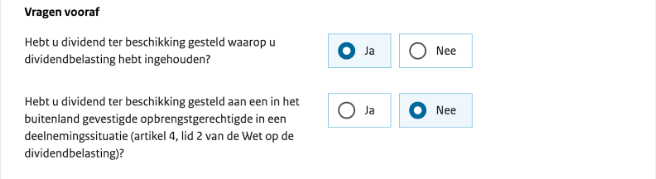

Vragen vooraf

Hebt u dividend ter beschikking gesteld waarop u dividendbelasting hebt ingehouden? Vul Ja in.

Hebt u van ons een verzoek ontvangen om aangifte te doen?

Vul in wat van toepassing is.Past u de inhoudingsvrijstelling toe op dividend dat u ter beschikking hebt gesteld aan een vrijgesteld lichaam met een kwalificatiebeschikking (artikel 4a van de Wet op de dividendbelasting)? Vul in wat van toepassing is.

Hebt u dividend ter beschikking gesteld aan een in het buitenland gevestigde opbrengstgerechtigde in een deelnemingssituatie (artikel 4, lid 2 van de Wet op de dividendbelasting)? Vul in wat van toepassing is.

U moet aangifte doen, ook als u denkt geen dividendbelasting te hoeven inhouden. U hoeft geen opgaaf te doen.

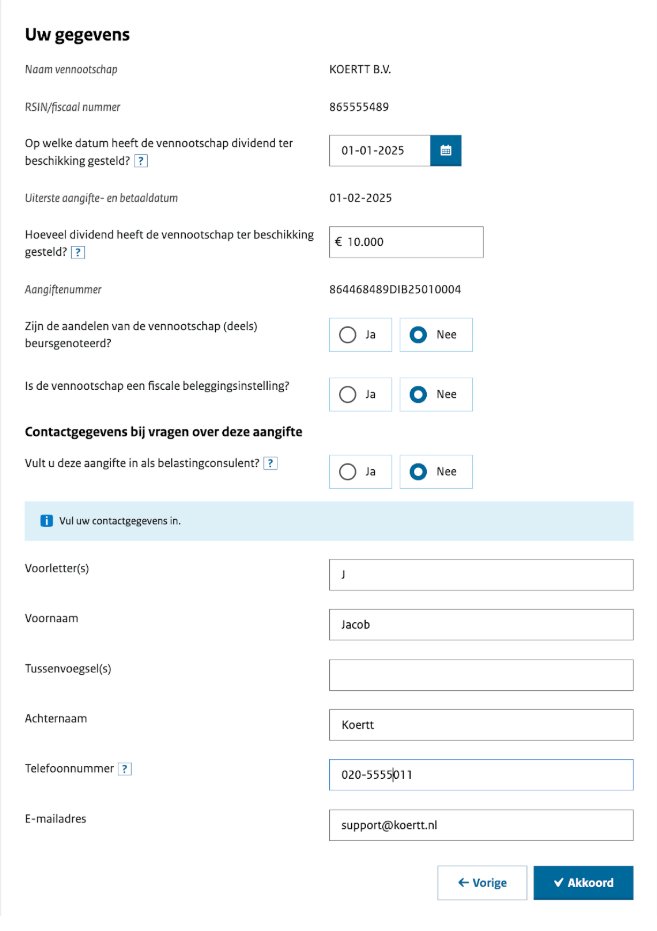

Uw gegevens

Vul je bedrijfsnaam en je RSIN/ fiscaal nummer in. Dit nummer vind je in Jortt onder Instellingen - Bedrijfsgegevens - Btw-nummer. Neem dit nummer over zonder de toevoeging B01.

Vul de datum in waarop de vennootschap dividend ter beschikking heeft gesteld. Dit is de datum waarop je formeel hebt vastgesteld dat de BV dividend gaat uitkeren. Het beschikbaar stellen van dividend leg je vast in de Notulen van de Algemene Vergadering van Aandeelhouders.

De uiterste aangifte- en betaaldatum wordt automatisch ingevuld.

Vul in hoeveel dividend je bedrijf beschikbaar stelt. Dit is het totale bedrag dat ten laste wordt gebracht van het eigen vermogen van de BV. Het bedrag bestaat uit het netto dividend en de te betalen dividendbelasting.

Het aangiftenummer wordt automatisch gegenereerd.

Vul de overige vragen en je contactgegevens in en klik op Akkoord.

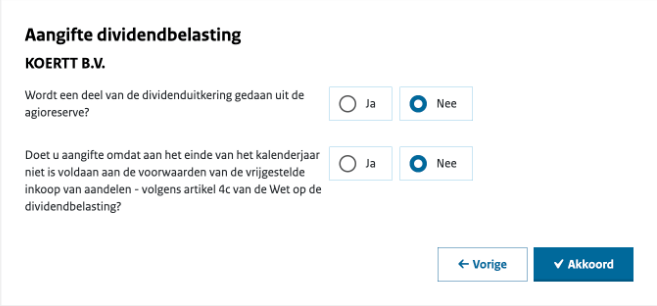

Aangifte dividendbelasting

Wordt een deel van de dividenduitkering gedaan uit de agioreserve? In de meeste gevallen is dit Nee.

Doet u aangifte omdat aan het einde van het kalenderjaar niet is voldaan aan de voorwaarden van de vrijgestelde inkoop van aandelen - volgens artikel 4c van de Wet op de dividendbelasting? In de meeste gevallen is dit Nee.

Klik op Akkoord.

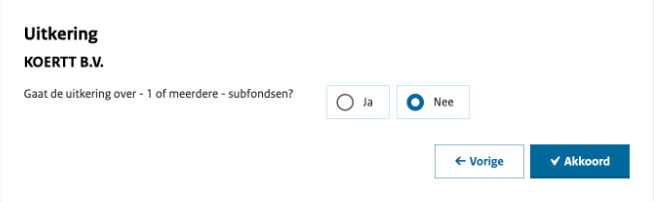

Uitkering

Gaat de uitkering over - 1 of meerdere - subfondsen? In de meeste gevallen is dit Nee.

Klik op Akkoord.

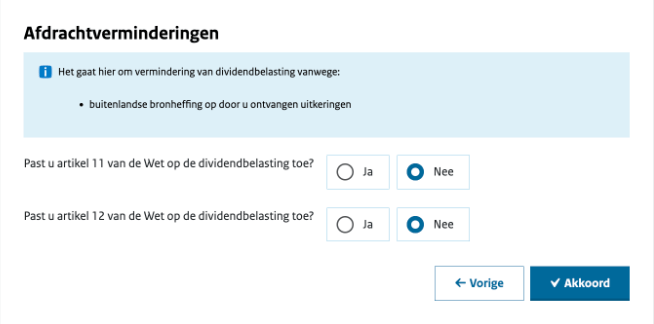

Afdrachtverminderingen

Past u artikel 11 van de Wet op de dividendbelasting toe? In de meeste gevallen is dit Nee.

Past u artikel 12 van de Wet op de dividendbelasting toe? In de meeste gevallen is dit Nee.

Klik op Akkoord.

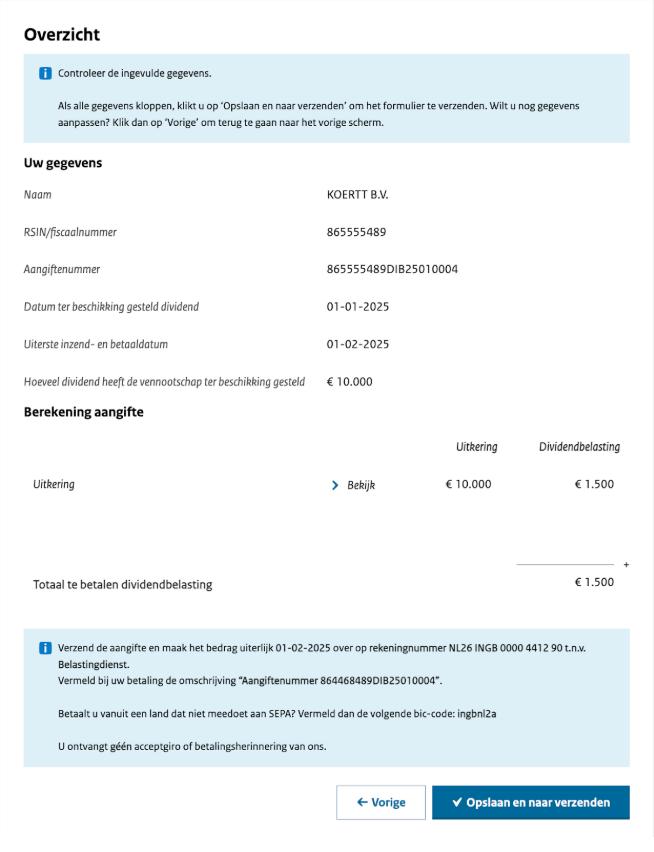

Overzicht

Uw gegevens

Controleer of je de gegevens juist hebt ingevuld.

Heb je iets verkeerd ingevuld? Klik dan op Vorige om naar een vorig scherm te gaan. Pas je gegevens aan en klik weer op Akkoord.

Berekening aangifte

Op basis van het bedrag dat je hebt opgegeven berekent de Belastingdienst automatisch hoeveel dividendbelasting is verschuldigd. De dividendbelasting bedraagt 15% van het beschikbaar gestelde dividend.

De Belastingdienst geeft aan wat de betaaltermijn, het rekeningnummer en betalingskenmerk is.

Klik op Oplaan en naar verzenden.

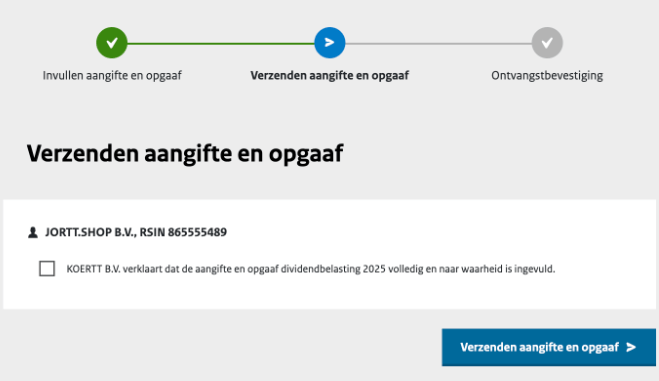

Ondertekenen en verzenden

Zet een vinkje om te verklaren dat je de aangifte en opgaaf dividendbelasting volledig en naar waarheid hebt ingevuld en klik op Verzenden aangifte en opgaaf.

Wanneer de gegevens door de Belastingdienst zijn ontvangen stuurt de Belastingdienst je een Ontvangstbevestiging.

Aangifte dividendbelasting indienen en betalen

Binnen één maand nadat het dividend beschikbaar is gesteld moet je de aangifte indienen en betalen. De datum waarop het dividend beschikbaar is gesteld heb je ingevuld bij Uw gegevens.

Het verschuldigde bedrag (in dit voorbeeld € 1.500) maak je zelf over naar rekeningnummer NL26 INGB 0000 4412 90 op naam van de Belastingdienst in Apeldoorn. In de omschrijving vermeld je het aangiftenummer wat staat onder het kopje Gegevens in het blauwe blok boven de knop Opslaan en naar verzenden.

Dividendbelasting via je aangifte inkomstenbelasting

Via de aangifte dividendbelasting wordt over de uitkering 15% dividendbelasting berekend. De dividendbelasting in 2025 is 24,5% tot een bedrag van € 67.804. Over het meerdere betaal je 31%. Via je aangifte inkomstenbelasting ben je nog 9,5% - 15% dividendbelasting verschuldigd.

Je geeft dit op bij de aangifte inkomstenbelasting in Box 2. Box 2 is het inkomen uit aanmerkelijk belang. Heb je meer dan 5% aandelen uit een BV of NV, dan wordt er gesproken van aanmerkelijk belang.

Het tarief in box 2 bedraagt 9,5%. In ons voorbeeld is dit € 950. De totale belastingdruk dividendbelasting komt hiermee op 24,5% en is daarmee € 2.450.

We adviseren het bedrag van de dividendbelasting die je privé moet betalen over te maken van je zakelijke rekening naar een privé rekening. In ons voorbeeld is dit € 950.

Dividendbelasting verwerken in de boekhouding

Nadat je de twee betalingen hebt gedaan, maak je hiervan twee boekingen, boeking 1, de betaling van de dividendbelasting: € 1.500

- Opbrengsten

- Kosten

- Bedrijfsmiddel

- Balans

Koppel de betaling aan de Belastingdienst aan deze boeking.

En boeking 2, de dividend € 8.500:

- Opbrengsten

- Kosten

- Bedrijfsmiddel

- Balans

Koppel de pdf Aangifte dividendbelasting aan deze boeking.

Koppel de betaling aan van € 950 aan je privé spaarrekening aan deze boeking.

Bij deze boekingen is er nu nog € 7.550 open. Hiervoor heb je twee keuzes:

- Maak dit geld over naar je privé rekening en koppel deze betaling aan deze boeking.

- Los je Rekening-courant af, kies bij Mogelijke koppelingen > is betaald met > Rekening-courant

Dividend goedkeuren of vaststellen

BV's, NV's en coöperaties die gevestigd zijn in Nederland, zijn verplicht om hun jaarcijfers te deponeren bij de Kamer van Koophandel. Voordat je dit doet moet de jaarrekening van de onderneming worden goedgekeurd of vastgesteld door de aandeelhouders. Dit gebeurt in de jaarlijkse Algemene Vergadering van Aandeelhouders (AvA). De uitkomst van de vergadering leg je vast in notulen (notulen van de Algemene Vergadering van Aandeelhouders). In deze notulen leg je ook vast hoeveel dividend je per jaar hebt uitgekeerd/ gaat uitkeren. Klik op template notulen Algemene Vergadering van Aandeelhouders (AvA) voor een voorbeeld.